Precio Objetivo de Disney - Actualizado septiembre 2024

ANÁLISIS TÉCNICO DE DISNEY A CORTO PLAZO

Objetivo Disney a corto plazo

Haciendo un análisis de las acciones de Disney a corto plazo, debemos tener en cuenta (aunque no se vea en el gráfico) que el valor perdió antes de 2022 el soporte de los 165$, dejando un GAP importante, pero lejano, en la zona de los 168$.

Recientemente había recuperado los 109$ a raíz de los resultados presentados en el Q1 y parecía que podía dejar atrás al soporte de los [77-82]$ definitivamente, que llevaba testeando mucho tiempo.

Sin embargo, ha vuelto a perder la referencia después de unos resultados del Q2 bastante dudosos, y parecía que, como ya avisábamos, se dirigía a hacer apoyo en la zona de los 100$, donde están las medias móviles de 200, pero ha perdido también esa referencia.

Importante mencionar que ahora mismo tenemos otro GAP en la zona de los 105$, así que en este momento lo lógico es pensar que el precio debería poder ir a por esa referencia y luego los 109$, aunque es importante que consiga seguir escalando desde el punto en el que ha hecho apoyo, los 85$. Las manos fuertes están compradoras, lo que favorece pensar en positivo.

Así pues, desde Precio Objetivo creemos que el valor está en momento otra vez dudoso, aunque con el tiempo debería acabar llegando a los 165$. Eso sí, ahora mismo todo depende de que la situación macro y que la compañía confirme que vuelve a la senda correcta, ya que últimamente ha dejado dudas en sus fundamentales, por lo que ahora mismo tampoco descartamos una temporada en la que el precio siga estando en “stand by” o subiendo poco a poco con pequeñas correcciones de por medio.

Indicadores Disney a corto plazo

- ATLAS: Sin activar.

- KONKORDE: Manos fuertes compradoras.

- RSI: Cerca de sobrecompra.

- MEDIAS MÓVILES:

Las medias móviles de 20 han cruzado a la baja a las de 100.

- BOLLINGER: Dentro de las bandas de bollinger, en la parte alta.

Resistencias clave

109$, 165$, 180$ y 197$

Soportes clave

[77-82]$

Stop Loss recomendados

72$ (pérdida de 77$)

ANÁLISIS TÉCNICO DE DISNEY A LARGO PLAZO

Objetivo Disney a largo plazo

Si atendemos al análisis de la gráfico de largo plazo de Disney, podemos observar que, al igual que en el corto plazo, el valor está en un momento negativo después de sus resultados del Q2. Eso sí, creemos que debería consolidar el apoyo en la zona de los 85$ y desde ahí poder pensar en volver a la senda positiva.

El soporte de los [77-82]$, por su parte, hay que volver a vigilarlo, ya que vuelve a ser una referencia a tener en cuenta, aunque ahora mismo el objetivo sigue siendo ir poco a poco acercándose a la zona de los 165$.

Es importante mencionar que el ATLAS ya no está activado, por lo que no se esperan grandes movimientos en las próximas fechas. Eso sí, ya no tenemos un EFECTO ESPEJO en Koncorde, que funcionó como se esperaba.

Ahora mismo, la clave es ir asentando el precio en zonas superiores para que podamos pensar en recuperar primero la resistencia de los 109$.

Indicadores Disney a largo plazo

- ATLAS: Sin activar.

- KONKORDE: Manos fuertes compradoras.

- RSI: Alcista.

- MEDIAS MÓVILES:

Las medias móviles de 200 están planas.

Las medias móviles de 20 han cruzado al alza a las de 100, pero no a las de 200.

- BOLLINGER: El valor se encuentra dentro de las bandas de bollinger.

Resistencias clave

109$, 165$ y 197$

Soportes clave

[77-82]$

Stop Loss recomendados

72$ (pérdida de 77$)

ANÁLISIS FUNDAMENTAL DE DISNEY

FECHA DE PRÓXIMOS RESULTADOS

7 de noviembre 2024.

Cuenta de resultados de Disney 2024

CUENTA ANUAL

*El año fiscal de Disney corresponde a un trimestre atrasado. Es decir, empieza en abril y termina en Octubre. Así pues, el año fiscal de 2023, por ejemplo, sería desde octubre de 2022 hasta septiembre de 2023.

TIP A ESTUDIAR | 2023 | 2022 | 2021 | 2020 | 2019 | 2018 | 2017 | 2016 |

|---|---|---|---|---|---|---|---|---|

| INGRESOS TOTALES | 88.898 | 82.722 | 67.418 | 65.388 | 69.607 | 59.434 | 55.137 | 55.632 |

| GASTOS DE EXPLOTACIÓN | 76.035 | 76.655 | 63.783 | 67.329 | 55.169 | 44.589 | 41.284 | 41.274 |

| RESULTADO DE EXPLOTACIÓN | 12.863 | 6.067 | 3.005 | (-1.941) | 14.438 | 14.845 | 13.853 | 14.358 |

| EBITDA | 14.414 | 12.017 | 8.116 | 3.404 | 18.605 | 17.856 | 16.635 | 16.885 |

| RESULTADO DEL EJERCICIO | 2.354 | 3.145 | 1.995 | (-2.864) | 11.054 | 12.598 | 8.980 | 9.391 |

| BPA (Bº POR ACCIÓN) | 1,29 | 1,77 | 0,66 | (-1,57) | 6,24 | 7,23 | 5,69 | 5,95 |

ROE | 2,26% | 2,90% | 1,28% | - | 12,44% | 25,83% | 21,74% | ? |

En millones de dólares ($)

GASTOS E INGRESOS DE DISNEY

Analizando la evolución de los ingresos en Disney, vemos que desde el año 2016 han crecido notablemente, aunque es cierto que han tenido altibajos. En cualquier caso, la reducción de ingresos en 2020 se explica principalmente por los efectos del Covid, que afectaron a todas las partes del negocio, pero especialmente a la que tiene que ver con los “Parques y complejos turísticos”.

Los gastos, por su parte, se han ido incrementando año a año, especialmente en 2020 por las consecuencias de la pandemia.

EBITDA DE DISNEY

Si atendemos a la evolución del EBITDA, llegamos a una conclusión parecida a la que tenemos con los ingresos.

La evolución del EBITDA era positiva hasta el año 2020, donde los efectos de la pandemia en los diferentes sectores del negocio han hecho mella.

En 2023, la reestructuración que ha llevado a cabo la empresa ha hecho que se obtengan cifras menores por cargo de costes, pero en condiciones normales habría sido mejor que en 2022.

ROE

Como podemos comprobar, el ROE se mantenía en niveles hasta 2019, donde disminuyó claramente. A partir de 2020, con la pandemia, el ROE ha sido negativo y muy, muy bajo (mala señal) en 2021, 2022 y 2023.

Se espera que en este 2024 la cosa mejore notablemente.

RESULTADO DEL EJERCICIO DE DISNEY

Los resultados del ejercicio van acorde al EBITDA y lo mencionado en Gastos e Ingresos de Disney. Destacar que en el 2020 el resultado del ejercicio fue negativo. Esto se debe a que, como hemos mencionado, las cifras respecto a 2019 se ven muy afectadas por los efectos del COVID. Ahora mismo, en 2023, han estado lejos todavía de los beneficios que se obtenían en 2019.

CUENTA TRIMESTRAL

*Los resultados de Disney corresponden a un trimestre atrasado. Por ejemplo, los resultados del Q4 corresponden al periodo desde Julio hasta Septiembre.

| TIP A ESTUDIAR (€) | Q4 2024/2023 | Q3 2024/2023 | Q2 2024/2023 | Q1 2024/2023 |

|---|---|---|---|---|

| INGRESOS TOTALES | -- / 21.241 | 23.155 / 22.330 | 22.083 / 21.815 | 23.549 / 23.512 |

| GASTOS DE EXPLOTACIÓN | -- / 20.547 | 18.930 / 18.771 | 18.238 / 20.327 | 20.488 / 21.739 |

| RESULTADO DE EXPLOTACIÓN | -- / 694 | 4.225 / 3.559 | 3.845 / 1.488 | 2.871 / 1.773 |

| EBITDA | -- / 2.103 | 7.930 / 5.846 | 6.330 / 3.276 | 4.114 / 3.279 |

| RESULTADO DEL EJERCICIO | -- / 264 | 2.621 / (-460) | (-20) / 1.271 | 1.911 / 1.279 |

| BPA (Bº POR ACCIÓN) | -- / 0,14 | 1.44 / (-0,14) | -- / 0,70 | 1,04 / 0,74 |

En millones de dólares ($)

Si nos detenemos en los resultados trimestrales de Disney, podemos observar que en este comienzo de 2024 se está terminando la reestructuración, y parece que los márgenes son buenos después de la misma.

** PUEDES CONSULTAR EL ANÁLISIS DE RESULTADOS DEL Q3 EN NUESTRO APARTADO DE “RESULTADOS” EN EL MENÚ

Balance de Disney

TIP A ESTUDIAR | 2024 | 2023 | 2022 | 2021 | 2020 | 2019 | 2018 | 2017 |

|---|---|---|---|---|---|---|---|---|

| ACTIVO CORRIENTE | 25.493 | 32.763 | 29.098 | 33.657 | 35.251 | 28.124 | 16.825 | 15.889 |

| TOTAL ACTIVOS | 197.772 | 205.579 | 203.631 | 203.609 | 201.549 | 193.984 | 98.598 | 95.789 |

| PASIVO CORRIENTE | 35.612 | 31.139 | 29.073 | 31.077 | 26.628 | 31.341 | 17.860 | 19.595 |

| TOTAL PASIVOS | 92.469 | 101.622 | 95.253 | 110.598 | 117.966 | 105.107 | 49.825 | -54.474 |

| Deuda financiera bruta | 46.152 | 46.431 | 48.369 | 58.897 | 58.936 | 46.986 | 20.874 | 25.291 |

| PATRIMONIO NETO | 105.303 | 103.957 | 105.858 | 93.011 | 83.583 | 88.877 | 48.773 | 41.315 |

| Reservas acumuladas | 49.273 | 46.093 | 43.636 | 38.315 | 38.315 | 42.494 | 82.679 | 72.606 |

En millones de dólares ($)

DEUDA DE DISNEY

La deuda financiera de Disney ha crecido desde el 2016 debido a la inversión en la plataforma online y a los numerosos proyectos y compras que ha hecho la compañía. En cualquier caso, parece que está volviendo a reducirse y va por el buen camino, aunque es cierto que la de corto plazo aumenta.

Además, las reservas acumuladas han disminuido también, pero vuelven a ser mayores en este 2024, lo que habla de una gestión de recursos que vuelve a la buena senda.

PER DE DISNEY = 24,80

La compañía tiene un PER muy alto si no tenemos en cuenta que están llevando a cabo una reestructuración, por eso para calcularlo nosotros hemos quitado los costes de reestructuración que se han tenido durante 2023, para tener una cifra más acorde a la realidad.

Cogiendo 40,68 como referencia de una compañía como Netflix, que le hacen competencia en el aspecto televisivo, aunque se desmarcan de la parte de Parques y marketing, se encuentra con un PER algo mayor actualmente.

FONDO DE MANIOBRA (25.493 – 35.612) = -10.119

Tenemos un fondo de maniobra negativo por primera vez en mucho tiempo, lo cual debe ponernos alerta acerca del futuro de la empresa si la reestructuración no va como debería.

PATRIMONIO NETO VS PASIVO (53,24% vs 46,76%)

El Patrimonio Neto, comparado con el pasivo, nos muestra unos datos mejores que el competidor mencionado anteriormente: Netflix, que tiene un 41,15% PN.

PRECIO OBJETIVO: 96,31$

Nota 1:Este valor es orientativo en base a una serie de factores fundamentales.

Nota 2: El valor será modificado a lo largo del tiempo en base a los factores fundamentales.

¿ES BUEN MOMENTO PARA INVERTIR EN DISNEY? CONCLUSIONES

Si miramos los números de Disney detenidamente, vemos que se han visto bastante afectados con todo lo acontecido a nivel macro en los últimos tiempos. Si a esto añadimos que la acción ha ido presentando resultados dudosos en los últimos periodos, donde la parte de Disney+ estaba siendo un fracaso, entendemos que se generen dudas entre los inversores.

Sin embargo, si nos preguntamos por qué invertir en Disney, hay que tener en cuenta que estamos ante una empresa gigante, que lleva ofreciendo una amplia gamas de soluciones de entretenimiento para toda la familia desde hace muchos años, con producciones a nivel mundial y tiendas en Europa, China, Japón y Estados Unidos y con grandes números en Hong Kong y China.

En este 2024 la empresa parece que empieza a obtener frutos del giro que ha dado el negocio para generar dinero, con proyectos futuros de envergadura y con una reducción de costes muy importante. Eso sí, crecimiento de la plataforma de Disney+ está por debajo de lo esperado, perdiendo cada vez más suscriptores, por lo que ahora mismo hay ciertas dudas, a pesar de que han conseguido optimizar beneficios en la misma.

Segmentos del negocio de Disney

Durante la última década, los 4 segmentos más importantes de la compañía han sido:

- Media Networks.

- Parks & Resorts.

- Studio Entertainment.

- Consumer products and interactive media.

- Parks, experiencies & consumer resorts: Comprende todos los parques, hoteles y licencias de comercialización de la compañía.

- Studio Entertainment: Comprende los estudios de animación en vivo, así como la producción de películas.

- Sports: Retransmisiones deportivas que suponen una nueva apuesta de la compañía y que pueden ser una gran baza de cara al futuro.

En el segundo (2), entra la plataforma, Disney +, que está llamada a hacer la competencia a empresas consolidadas como HBO y Netflix.

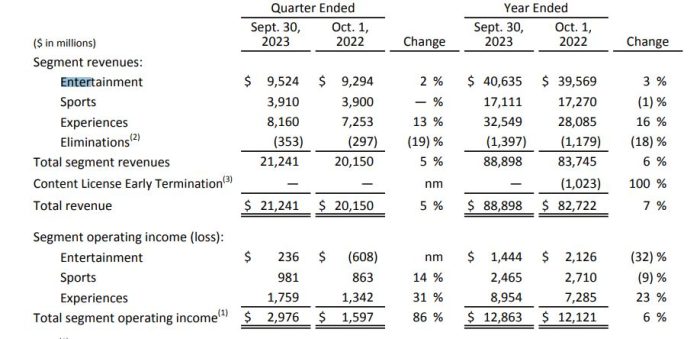

Si atendemos a lo que gana la compañía en cada sector, tenemos los siguientes resultados en la parte de Entertainment, Sport y en la de “Experiencias”.

Podemos observar terminado el año fiscal (en septiembre) que los ingresos en Parques y experiencias han vuelto a números realmente interesantes en 2023 , mientras que Disney Entertainment ha experimentado una bajada significativa de Beneficio operativo.

En el Q3 de 2023, el sector de Parques y experiencias (2), ha vuelto a obtener grandes beneficios pero la parte de Entertainment y Sport ha tenido una reducción clara en 2023.

La ventaja competitiva de Disney

Una cosa a mencionar antes de entrar en materia sobre la ventaja competitiva que tiene Disney, es que la compañía tiene una política de fusión con otras compañías recurrente, habiendo comprado marcas como Pixar, Marvel o (recientemente) FOX. Esto sin duda hace que la compañía tenga asegurado un futuro prometedor en cuanto a la realización de producciones.

Una vez dicho esto, vamos a entrar, punto por punto, a valorar la ventaja competitiva de la empresa:

- Media networks: Una de las claves de la ventaja, es que hay muy poca competencia y la marca tiene una posición preferente con Hulu, Disney Channel y ABC.

- Parks, experiencies & consumer resorts: Un 80% de los parques visitados en el mundo son propiedad de Disney. Además, tienen capacidad de poder subir el precio sin que se reduzca el consumo.

- Studio Entertainment: Es el MOAT más importante de la empresa. Hablamos de intangibles de marca que son totalmente fundamentales, ya que marcas como Marvel o Pixar tienen un poder de marketing increíble.

- Direct to consumer & International: Valor de patentes y secretos de tecnología, aunque en este punto es donde menos destaca la ventaja competitiva.

La introducción de "Disney +"

Una de las partes en las que más ha incidido la compañía en los últimos años es el lanzamiento eficiente de la plataforma Disney+, que fue un completo éxito al principio pero las estimaciones se fueron diluyendo con el paso del tiempo y ahora mismo los usuarios no hacen más que bajar.

Por desgracia, en 2023 la compañía ha mostrado un empeoramiento en este aspecto y ha perdido suscriptores en Disney+ de forma masiva, aunque ganado algunos en Hulu y ESPN+.

Aquí están los números de suscriptores del Q1 de 2024 (diciembre fiscal), donde perdió algunos suscriptores:

FECHA | Diciembre 2023 | Dic 2022 |

|---|---|---|

Disney+ | 111,3 (M) | 164,2 (M) |

Hulu | 48,5 (M) | 47,2 (M) |

Dividendos Disney

Disney pagará un dividendo de 0,45$ brutos por acción el 25 de Julio, lo que supone un aumento del 50% con respecto al anterior (0,30$).

RESUMEN - PUNTOS FUERTES Y DÉBILES DE DISNEY

VALOR RECOMENDADO

Valoración anterior (2023)

Desde Precio Objetivo creemos que estamos ante una empresa que tiene un MOAT gigantesco y que debería seguir evolucionando favorablemente en los próximos años, a pesar de las dudas que se han generado estos años de atrás, más que razonables y que preocupan de cara al futuro y que entendemos que puedan echar para atrás a muchos inversores.

Este año 2024 es importante para confirmar si la empresa consigue volver a la senda del crecimiento y la reestructuración funciona para volver a los grandes beneficios, cosa que pasa por apostar por la calidad por encima de la cantidad.

Sigue el buen crecimiento en el sector de Parques y experiencias, aunque claramente tiene que mejorar la parte de Disney Media, a la que ha conseguido aumentar márgenes, pero todavía queda mucha leña que cortar.

Además, hay que vigilar las inversiones que está haciendo la compañía y las posibles dificultades que tenga la misma en caso de que Disney+ siga sin funcionar como pensaban, ya que la deuda es alta y es algo que puede acabar generando problemas.

Puntos fuertes

- Fuerte ventaja competitiva, con marcas en su propiedad realmente influyentes como Marvel o Century Fox.

- Los parques y complejos funcionan ya al nivel de antes de la pandemia.

- Su segmento de Parks & Resorts ocupa más del 80% del total de asistencia a parques en todo el mundo.

- Una empresa que históricamente ha sabido gestionar los momentos difíciles.

- Compañía con fuertes ventajas en innovación y tecnología, lo que hace que sea difícil igualar sus producciones.

- Disney+ tiene todavía potencial y parece que en 2024 pueden empezar a obtener beneficios con ella.

- Se ha apostado en este 2023 por una reestructuración y una visión de contenido de calidad.

- La reducción de gastos parece que funciona y se han aumentado márgenes.

Puntos débiles

- Los suscriptores a plataformas online tienen un número finito.

- Muy centrados en reducir costes pero poco centrados en generar contenido de calidad en los últimos tiempos.

- Suscriptores de Disney+ cada vez más a la deriva.

- PER muy alto si sigue sin crecer la empresa.

- Peligro de leyes antimonopolio que afecten a la empresa.

- Posible ralentización de los resultados de taquilla por posible sobreexplotación de franquicias.

- Competencia fuerte de empresas en el mundo de plataformas online, como Netflix.

Excelente, trabajo, muchas gracias por dar a conocer toda la información. Saludos.

Gracias a ti por el mensaje.

Un saludo!