Precio Objetivo de Abengoa  - Actualizado 2023

- Actualizado 2023

*LA EMPRESA HA ENTRADO EN CONCURSO DE ACREEDORES Y YA NO COTIZA EN BOLSA.

Para ver la última información de análisis fundamental que hicimos en la página en 2020, sigue bajando.

ANÁLISIS FUNDAMENTAL DE ABENGOA (Sept 2020)

- FECHA DE PRÓXIMOS RESULTADOS: YA NO DA RESULTADOS.

Cuenta de resultados de Abengoa 2020

CUENTA ANUAL

| TIP A ESTUDIAR | 2019 | 2018 | 2017 | 2016 |

|---|---|---|---|---|

| INGRESOS TOTALES | 1.439,20 | 1.302,73 | 1.479,77 | 1.510,05 |

| GASTOS DE EXPLOTACIÓN | -1.036,55 | 2.215,97 | 1.757,85 | 3.651,99 |

| GASTOS GENERALES | 70 | 77 | 125 | 210 |

| RESULTADO DE EXPLOTACIÓN | 2.529,74 | -913,24 | -278,0,8 | -2.141,94 |

| EBITDA | 300 | 164 | 126,93 | -241,22 |

| RESULTADO DEL EJERCICIO | -517,50 | -1.497,86 | 4.277,77 | -7.629,06 |

| BPA (Bº POR ACCIÓN) | -0,03 | -0,08 | 0,31 | -4,15 |

En millones de euros (€) – Fuente: www.investing.com

GASTOS E INGRESOS DE ABENGOA

Si observamos los datos de los ingresos y los gastos vemos unos cambios demasiado exagerados entre los diferentes años, especialmente en gastos de explotación, que son negativos en el 2019. Esto se debe a los ingresos extraordinarios que tuvo la compañía en este último año, pero no deben interpretarse como una mejora.

Para aclarar mejor la situación de los gastos, hemos considerado los gastos generales que presentó la compañía en los últimos resultados, donde se han reducido de 77 millones de € en 2018 a los 70 millones.

EBITDA DE ABENGOA

El Ebitda de la compañía marca un progreso realmente bueno en cuanto a la producción del negocio, cumpliendo en este sentido, con creces, con el plan de viabilidad presentado en 2019. Este incremento se debe fundamentalmente al comienzo de las operaciones en A3T y a la reducción de los gastos generales mencionados anteriormente.

RESULTADO DEL EJERCICIO DE ABENGOA

En cuanto al resultado del ejercicio, podemos observar que sigue siendo muy negativo, habiendo perdido 517,50 millones de € en 2019. Sin embargo, hay una parte positiva, y es que el rendimiento de negocio, como tal, ha mejorado respecto al año pasado.

Hay que entender que este resultado negativo viene fundamentalmente derivado de los intereses de la enorme deuda que arrastra, además de la emisión de determinados instrumentos de la reestructuración propuesta en 2019.

CUENTA TRIMESTRAL

| TIP A ESTUDIAR (€) | 4T+3T 2020/2019 | 3T 2020/2019 | 2T+1T 2020/2019 | 1T 2020/2019 |

|---|---|---|---|---|

| INGRESOS TOTALES | --- / 784,70 | --- / 360,50 | ---/ 708,50 | 367 / 330 |

| GASTOS DE EXPLOTACIÓN | --- / 761,90 | --- / 319,62 | --- / 612,38 | 197 / 302 |

| RESULTADO DE EXPLOTACIÓN | --- / 22,78 | --- / 40,87 | --- / 96,13 | 170 / 28 |

| EBITDA | --- / 163 | --- / 58 | --- / 137 | 74 / 46 |

| RESULTADO DEL EJERCICIO | --- / (-517,50)** | --- / (-57,84) | --- / 2.228,84* | 27 / (-144) |

| BPA (Bº POR ACCIÓN) | --- / -0,03 | --- / 0,12 |

En millones de euros (€) – Fuente: www.investing.com

* El resultado del ejercicio del primer semestre está condicionado, ya que se incluyen 2.374,18 millones de €, que se explican principalmente debido a los efectos de registrar los nuevos instrumentos financieros a valor razonable después de la reestructuración financiera. Si quitamos este punto, el resultado del ejercicio sería de (-145,34) €.

** El resultado del ejercicio del segundo semestre está condicionado, ya que el resultado neto se vio afectado por el registro de la deuda de New Money 2, Reinstated Debt y Old Money a valor de reembolso debido al Evento de Incumplimiento desencadenado por Abengoa S.A. con un patrimonio neto negativo de (388) millones de euros.

Analizando los últimos RESULTADOS DE ABENGOA del 1T de 2020, podemos observar unos números bastante optimistas.

** PUEDES CONSULTAR EL ANÁLISIS DE RESULTADOS DEL 1T EN NUESTRO APARTADO DE “RESULTADOS” EN EL MENÚ

Balance de Abengoa 2020

| TIP A ESTUDIAR | 2020 | 2019 | 2018 | 2017 | 2016 |

|---|---|---|---|---|---|

| ACTIVO CORRIENTE | 2.578 | 2.686 | 3.114 | 5.509 | 7.759 |

| TOTAL ACTIVOS | 3.207 | 3.360 | 3.830 | 6.359 | 9.914 |

| PASIVO CORRIENTE | 7.268 | 7.463 | 7.474 | 6.506 | 16.115 |

| TOTAL PASIVOS | 7.861 | 8.304 | 8.208 | 9.228 | 17.249 |

| Deuda financiera bruta | 4.752 | 4.784 | 4.727 | 3.752 | 9.681 |

| PATRIMONIO NETO | (-4.654) | (-4.945) | (-4.379) | (-2.870) | (-7.335) |

| Reservas acumuladas | (-3.753) | (-3.753) | (-4.900) | 2.984 | (-8.017) |

En millones de euros (€) – Fuente: www.investing.com

DEUDA DE ABENGOA

Si cualquiera tiene idea de invertir en Abengoa A o B, lo primero que tiene que hacer es tener claro dónde se mete. La deuda que tiene esta empresa es totalmente descomunal, suponiendo un lastre realmente grande para el crecimiento de la misma.

El endeudamiento financiero bruto en 2019 se incrementó en un 5 % en comparación con 2018 y asciende a 5.948 millones de euros. Hay que tener en cuenta que esta cifra incluye 1.165 millones de euros que corresponden a deuda de sociedades clasificadas como mantenidas para la venta. Si quitásemos esos 1.165 millones de € tendríamos la deuda bruta que se muestra en la tabla del Balance.

De los 4.783 millones de € restantes, 558 corresponden a financiación de proyectos. De los 4.225 millones de euros restantes de deuda financiera corporativa bruta, 182 millones de euros están registrados a largo plazo y 4.043 millones de euros a corto plazo. Este valor de deuda incluye 2.987 millones de euros de deuda Old Money de conversión obligatoria y 211 millones de euros de New Money II/Reinstated Debt.

Por otra parte, hay que tener en cuenta que con la nueva reestructuración de Abengoa, la deuda se reconvertirá en participación en la nueva Abengoa (Abenewco) [EXPLICADO MÁS ADELANTE]

PER DE ABENGOA = N/A

FONDO DE MANIOBRA (2.578 – 7.268) = -4.708

El desequilibrio financiero que presenta Abengoa es muy amplio, con liquidez muy escasa y un riesgo real de incurrir en impagos.

PATRIMONIO NETO VS PASIVO (0 vs 100)%

La situación patrimonial de Abengoa es realmente crítica, con unos números dignos de empresas prácticamente en bancarrota.

¿CUÁNTO VALE ABENGOA B Y A? CONCLUSIONES

Si miramos los números de Abengoa, desde luego la conclusión que vamos a sacar es muy negativa, con una deuda que abarca más de 10 veces los ingresos operativos que consigue la compañía en un año entero. Sin embargo, ahora la cuestión es saber cuánto vale Abenewco, empresa que pasará a ser la matriz de todas las operaciones.

Por si lo anterior fuera poco, hay que añadir que estamos hablando de una acción que cotiza a precios realmente bajos, por debajo del céntimo, habiendo dejado Abengoa muchos afectados a sus espaldas, que vienen de precios superiores al euro y que, lógicamente, nunca recuperarán su dinero. Además, recientemente, con todas las consecuencias de la pandemia, la cotización está suspendida temporalmente.

¡PRECONCUROS DE ACREEDORES!

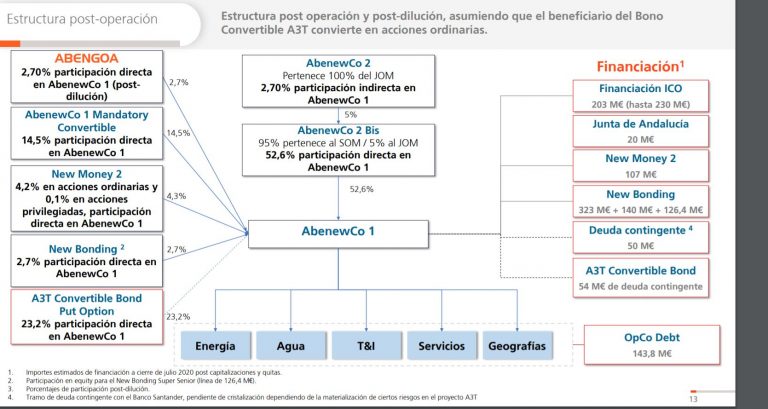

3ª reestructuración de Abengoa: LA NUEVA ABENGOA

Abengoa ha anunciado la reestructuración de su deuda el jueves 6 de Agosto, con el objetivo de reestablecer el equilibrio patrimonial y salvar la quiebra. Para ello, se quiere convertir la deuda en préstamos participativos (participación) que a su vez se transformarán en capital, mediante la creación de una nueva Abengoa (Abenewco). Sin embargo, esto no asegura la supervivencia de la vieja Abengoa.

Para que se produzca la salvación de la Abengoa antigua es necesario que el 96% de los proveedores a los que la compañía debe dinero (153 millones de obligaciones ‘Legacy’) acepte convertir la deuda en otros préstamos participativos (participaciones). Tendrán hasta el 11 de Septiembre.

Los puntos clave de esta nueva reestructuración son los siguientes:

- El plan pasa por la financiación de 203 millones de euros, con importe máximo de 230, con garantía del ICO por el 70%, a los que se sumarían 20 millones a los que se ha comprometido la Junta de Andalucía.

- Una nueva línea de avales con un valor de 126,4 millones de euros, que pueden ampliarse hasta 300. Además, se produciría una modificación de las condiciones de la deuda existente (New Money 2, Reinstated Debt, bonos covertibles de A3T y deuda Old Money).

- Se buscará obtener adhesiones suficientes para el plan de proveedores Abenewco 1 para la consolidación de la deuda “legacy”.

ABENEWCO cómo funciona.

Existirán dos tipos de acciones en AbenewCo 1: acciones ordinarias y acciones privilegiadas.

➢ Las acciones ordinarias representarán el 99,9% del capital social de AbenewCo 1.

➢ Las acciones privilegiadas representarán el 0,1% del capital social de AbenewCo 1, que tendrán unas características especiales, que se pueden resumir en:

- Senior con respecto a las acciones ordinarias en caso de liquidación y venta hasta un importe máximo a

perpetuidad, lo que implica un “upside” limitado (a diferencia de las ordinarias que lo tienen ilimitado)

hasta un importe máximo del importe del NM2 capitalizado más el dividendo mínimo anual acumulado

hasta la fecha. - Derecho a recibir un dividendo mínimo anual del 3.5% sobre el importe del NM2 capitalizado que de no pagarse se acumulará año a año. Este dividendo privilegiado se devengará por un periodo máximo de 10 años.

- Esta clase de acciones las recibirán los acreedores del NM2 que opten por capitalizar y, en su caso, el

tenedor del Bono Convertible A3T y la Put Option si, en el momento de la cristalización, opta por acciones

privilegiadas.

La nueva estructura de la empresa quedaría de la siguiente manera:

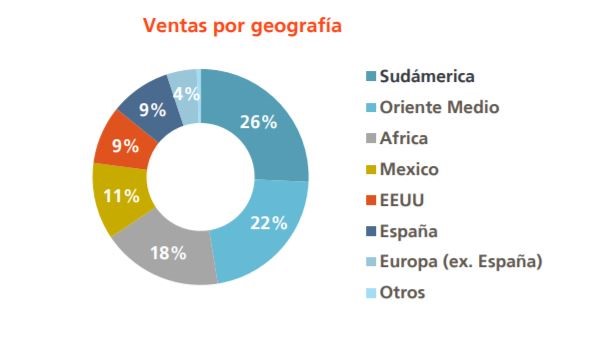

Dónde opera ABENGOA, países principales

Abengoa, a pesar de su estado actual, es una empresa reconocida mundialmente. Si observamos los negocios de Abengoa, veremos que tan solo un 9% de las ventas son en territorio nacional. El crecimiento en China en estos dos últimos años ha sido realmente grande, siendo uno de los países con mayor potencial.

Aquí podemos observar el porcentaje de ventas según la zona geográfica:

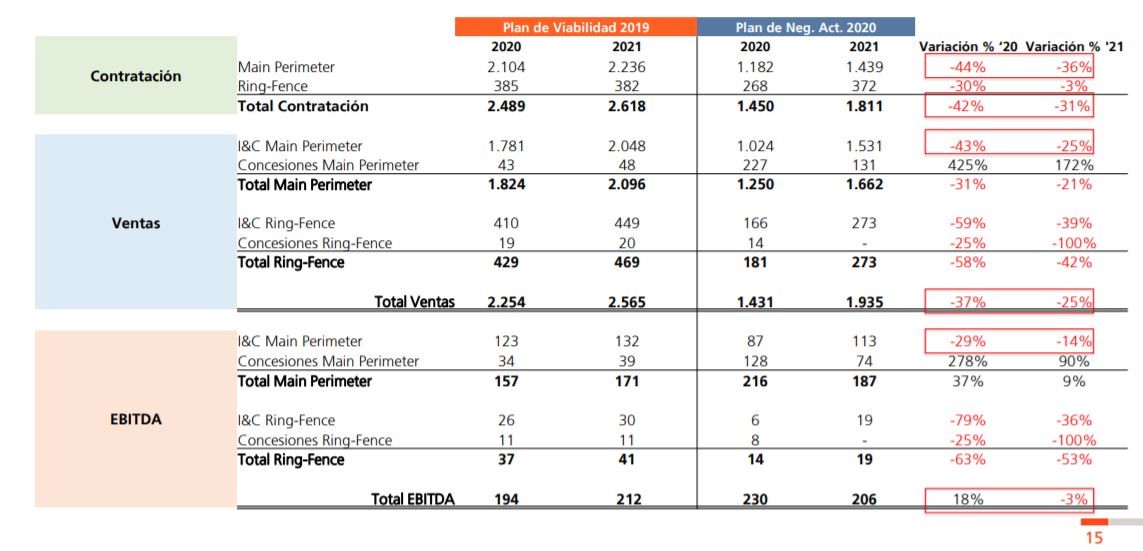

Antiguo plan de viabilidad plan de negocio de Abengoa (2019 y 2020)

En 2019, la empresa presentaba un nuevo plan de viabilidad, con unos números que parecían bastante optimistas. Ahora, con todo el tema del COVID-19, la empresa ha hecho el nuevo plan de reestructuración, por lo que estas referencias ya no nos sirve. En cualquier caso, consideramos que puede tener interés saber las perspectivas de la empresa.

Los datos para 2020 y 2021 que presentaban con el nuevo plan de negocio eran los siguientes:

Como podemos observar, la contratación y las ventas totales que se esperaban para 2020 y 2021 se redujeron considerablemente con la nueva propuesta. Sin embargo, la parte positiva es que el plan de negocio antes de la reestructuración proponía un EBITDA mayor que el previsto en 2019, aunque en 2021 pasaba de 212 millones a 206.

Contratos de Abengoa. Cartera de Proyectos.

Antes de nada, cabe mencionar que Abengoa ha conseguido una cartera en 2019 por valor de 1.514 millones, empeorando los números de 2018, donde el valor de la cartera fue de 1.775 millones.

La nueva contratación en 2019, por su parte, fue de 1.107 millones de euros, muy por debajo de los 1.507 M€ del año 2018.

Entre los diferentes proyectos adquiridos en 2019, podemos destacar los siguientes:

- Taweelah (EAU): Construcción de la planta desaladora por ósmosis inversa más grande del mundo con una capacidad de 909.000 m3 por día.

- RWEL Klaipeda-Vilnius (Lituania): Electrificación de más de 730 km de líneas ferroviarias.

- Jebel Ali (EAU): Construcción de una planta desaladora de agua de mar por ósmosis inversa con una capacidad total de 41.000 m3 por día.

- Seccionadora Río Malleco Substation (Chile): Construcción de una subestación de 220 kV en Chile.

- Aeropuerto de Sevilla (España): Obra civil e instalaciones completas para la ampliación y remodelación del edificio de la terminal del aeropuerto de San Pablo, en Sevilla.

- Southern Peru Copper Corporation (Perú): Construcción de una presa de retención de 40.000 m3 a 3.500 metros sobre el nivel del mar, y varios edificios singulares dentro de las instalaciones

Los warrants de Abengoa 2025: Explicación

Para explicar cómo funcionan los warrants en Abengoa, vamos a ir por partes:

Parte 1: Adquisición de Warrants.

Todo aquel que fuera accionista de Abengoa el 27 Marzo de 2017 tiene derecho a 1 Warrant clase A o B por cada acción A o B, respectivamente, que tuvieran en ese momento. El tiempo hasta poder realizar este canje es de 96 meses (8 años) desde la creación de los warrants. Una vez llegue esa fecha, se dispondrá de 3 meses para canjearlos.

Parte 2: Valor de canje de warrants por acción

A la hora de canjear los warrants, habrá que pagar lo siguiente:

Cada warrant clase A tendrá un precio de 0,02€ por conversión en acción Abengoa clase A

Cada warrant clase B tendrá un precio de 0,002€ por conversión en acción Abengoa clase B

Parte 3: Por qué se derrumbó el valor de la acción.

Todo aquel que quiso estos warrants tuvo que comprar acciones con fecha previa al 27-Marzo-2017, razón principal por lo que la acción subió esos días.

Alcanzada esa fecha, ya se tenía derecho a los warrants sin necesidad de conservar las acciones, de forma que la mayoría de accionistas abandonó la entidad. De esa forma, el riesgo era nulo y el beneficio futuro podía ser muy alto, si la acción subía, o muy bajo, si la acción bajaba. Es ahí cuando entra en juego otra estrategia: la apertura de cortos. Esta estrategia era caballo ganador ya que, si la acción bajaba ganaban por un lado y, si subía, ganaban por otro. Vamos a verlo con un ejemplo:

Supongamos que el último día, previo a recibir warrants, Anselmo adquiere 100 Abengoas B con un valor de 0,28€/acción.

Entonces, Anselmo mantiene las acciones hasta el siguiente día, para obtener los warrants, y luego las vende por el mismo valor que las compró (esto fue posible). En ese momento, además de vender las acciones, Anselmo abre posiciones en corto, que no cerrará hasta el periodo de canje de los warrants, de 100 acciones de Abengoa B. El beneficio es seguro, dado que:

Caso 1: acciones de Abengoa B suben a 1€ en este periodo.

Anselmo perdería 0,72€ por cada acción de Abengoa B en corto. sin embargo, tiene la opción de canjear los warrants pagando 0,002€ por acción.

De esta forma, Anselmo pierde 0,72€ por acción en corto y gana 0,998€ por acción canjeada, es decir, tiene un beneficio de 0,278€ por acción.

Caso 2: acciones de Abengoa B bajan a 0,005€.

Anselmo gana 0,275€ por acción de Abengoa B en corto y, además, canjea cada warrant por 0,002€ por acción.

De esta forma, gana 0,275€ por acción en corto y 0,003€ por acción canjeada, es decir, Anselmo tiene un beneficio de 0,278€ por acción.

Así pues, para mucha gente esto fue una gran inversión, siempre y cuando la empresa se mantenga viva y no quiebre. Y es ahí donde entran en juego multitud de teorías acerca de intereses por parte de accionistas poderosos que, de poseer numerosos warrants, estarán encantados de que la empresa se mantenga y suba el valor de sus acciones para, en 2025, canjear sus warrants y sacar un gran beneficio.

La pregunta es: ¿subirán la cotización antes de esa fecha para salir rápidamente beneficiados o la mantendrán por debajo del precio de canje, evitando así que muchos accionistas minoritarios utilicen sus warrants y poder obtener mantener un porcentaje mayor de la empresa?

* A tener en cuenta que en 2025 se ejecuta el acuerdo de Emisión por el que se emitirán 83.187.446 Warrants Clase A y 858.584.506 Warrants Clase B. Para ese año, por tanto, se producirá una pequeña dilución del valor de la acción, aunque no será demasiado significativo (menos de un 10%).

Abengoa dividendos

Desde el 2015, la compañía no entrega dividendos debido a la situación tan crítica en la que ha estado, y está, el valor. Según informaron en 2017, el pago del dividendo no está previsto retomarlo hasta 2023, pero habrá que ver como va evolucionando el negocio para dar por fiable esa información.

RESUMEN - PUNTOS FUERTES Y DÉBILES DE ABENGOA

VALOR DE RIESGO

Abengoa es una bomba de relojería. Por técnico no se pueden sacar apenas conclusiones y por fundamental, estrictamente, la situación es realmente mala. La deuda que arrastra la empresa y la poca liquidez de la que dispone hacen que, en situaciones como la del COVID-19, se tenga que recurrir de nuevo a pedir financiación, engordando aún más el endeudamiento que arrastra la empresa.

Por otro lado, es cierto que se pueden conseguir plusvalías altas a corto plazo y que el EBITDA de la empresa crece a un ritmo esperanzador, pero la situación crítica de la compañía hace que el riesgo de quiebra o de una nueva dilución del valor de la acción sea real. Así pues, desde Precio Objetivo recomendamos tener mucha precaución. Si alguien quiere entrar a largo plazo, nuestro consejo es hacerlo diversificando y otorgándole tan solo un pequeño porcentaje de nuestra cartera.

Puntos fuertes

- Se sigen consiguiendo contratos, asegurando negocio para el futuro.

- Reducción de costes generales muy importante.

- El sector de las energías renovables puede marcar el futuro.

- La empresa ha salvado las diferentes amenazas de quiebra que se le han presentado.

Puntos débiles

- Deuda descomunal, siendo una lacra enorme para las cuentas de la empresa.

- Control total por parte de los acreedores.

- Sigue el riesgo real de bancarrota.

- Miedo a una posible nueva dilución del valor de la acción.

- Plan de viabilidad de 2019 fue remodelado para peor.

- Dudas acerca del funcionamiento de la nueva Abengoa (AbenewCo).

- La Junta de Andalucía reticente a aportar el dinero necesario.

- Actualizado 2023

- Actualizado 2023

Tengo 2000 acciones compradas a 1,60. Cree que es posible que llegue el día en que pueda recuperar mi dinero ? Gracias

Honestamente, 1,60€ es imposible que lo recupere algún día con todas las diluciones que ha tenido el precio. Habrá que ver primero si vuelve a cotizar y, a partir de ahí, lo más optimista que podríamos considerar son 0,10€.